Tragedia en el Bingo de La Plata: falleció una mujer jugando en el tragamonedas

Tragedia en el Bingo de La Plata: falleció una mujer jugando en el tragamonedas

El acuerdo en paritarias en la Provincia: ¿Cómo es y de qué manera se aplicará el aumento?

El dólar perdió $35 durante la semana y cerró en $1.455: el precio más bajo en dos meses

Salvaje robo en La Plata: golpearon a un vecino y escaparon con dinero

Música, teatro, cine y espectáculos: la agenda para este finde en La Plata

Atención usuarios del Tren Roca: habrá servicios limitados a La Plata este finde

El romántico posteo de Antonela Roccuzzo y Lionel Messi en sus vacaciones en Rosario

La Plata: a la hija de su vecino le dijo "Mamita, te voy a partir toda" y luego disparó al aire

Cortes de agua y luz en La Plata: siguen los reclamos y crece la preocupación

Alerta en La Plata por un falso inspector de la "Amarok blanca" que recorre comercios y pide coimas

"Cerebro de mono": Le preguntaron a Maxi López a qué hombre besaría, dijo "Flor de la V" y se armó

Un comentario edadista terminó en un cruce feroz entre Feinmann, Dupláa y Echarri

Maltrato animal en La Plata: rescataron dos perros en estado deplorable tras un allanamiento

Descansada mundial: hasta Ben Affleck y Matt Damon se burlaron de Luciano Castro

Argentina formará parte de la nueva misión de la NASA para volver a la Luna

Alerta sanitaria: denuncian invasión de ratas en una alcaidía de La Plata

Libros para el verano en La Plata: guía de lecturas según la edad y el bolsillo

Las plazas del centro de la Ciudad, a puro ritmo latino: cómo es la movida de bachata y salsa

Imputaron al padre de Bastián por el choque en Pinamar que dejó al niño en grave estado

Violenta pelea de tránsito en La Plata: un conductor se bajo y golpeó a un chofer de la línea 273

A partir de febrero, nuevo esquema en La Plata para el pago de los tributos que abonan los comercios

Leer todos los días: cómo fortalece la salud cognitiva y por qué no todos los textos impactan igual

Estimado lector, muchas gracias por su interés en nuestras notas. Hemos incorporado el registro con el objetivo de mejorar la información que le brindamos de acuerdo a sus intereses. Para más información haga clic aquí

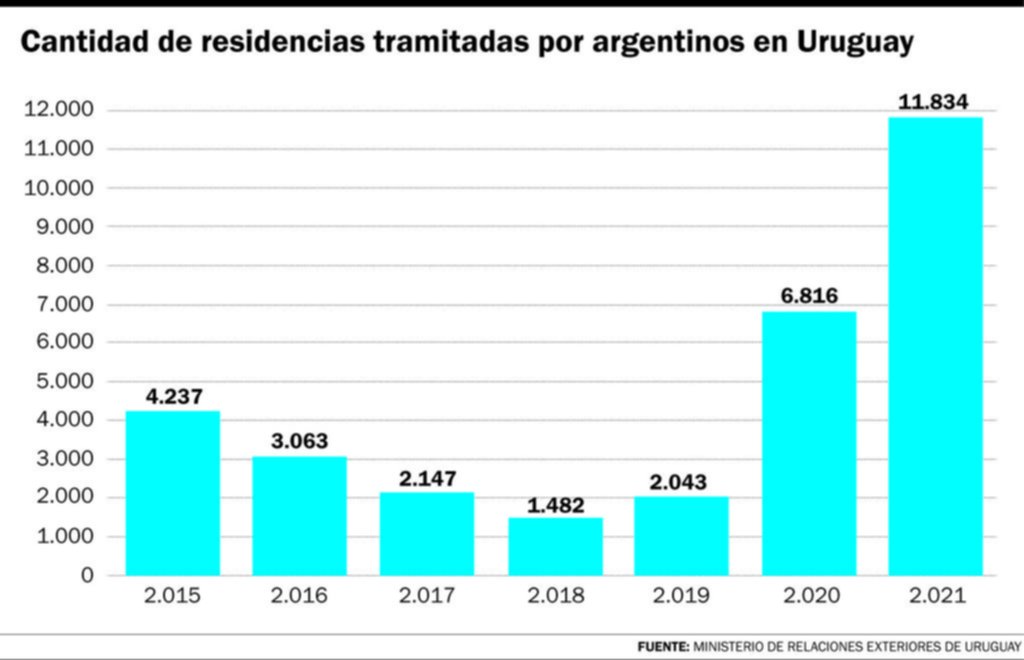

En dos años se quintuplicó la cantidad de familias argentinas que tramitaron su residencia en el país vecino. Así obtienen 10 años de “vacaciones tributarias” y pagan mucho menos en los impuestos patrimoniales

La cantidad de argentinos que sacaron la residencia fiscal en Uruguay se triplicó de 2019 a 2020, y esa cifra volvió a duplicarse en 2021 según los registros oficiales del gobierno de nuestro vecino país.

Por tal motivo, mientras en 2019 solo 2043 argentinos tramitaron la residencia en Uruguay, en 2020 la cifra se triplicó y pasó a 6816 personas, y en 2021 a 11.834. En dos años se quintuplicó la cantidad de familias, según el Ministerio de Relaciones Exteriores de Uruguay.

En este contexto, mientras en 2019 solo 2043 argentinos tramitaron la residencia en Uruguay, en 2020 la cifra se triplicó y pasó a 6816 personas, y en 2021 a 11.834. En dos años se quintuplicó la cantidad de familias, según el Ministerio de Relaciones Exteriores de Uruguay.

Un contribuyente promedio en la Argentina trabaja aproximadamente medio año sólo para pagar impuestos. La carga fiscal efectiva llega hasta el 48% del Producto Interno Bruto (PIB) y en 2022 aumentará, según datos del Ieral.

Para obtener los beneficios fiscales que otorga el país vecino no alcanza con irse a radicar a Uruguay, sino que hay que perder la residencia en Argentina, darse de baja.

De esta manera, se sigue pagando Bienes Personales e Impuesto a la Ganancias, pero únicamente por los bienes en la Argentina. Dejan de pagar todos los bienes y ganancias obtenidas en el exterior, según El Cronista.

LE PUEDE INTERESAR

Funcionarios públicos pueden importar autos de lujo al dólar oficial

“Uruguay recibe a los argentinos con 10 años de vacaciones fiscales para todo lo que tengan afuera de ese país. Quiere decir que si alguien tiene ganancias en Estados Unidos, Suiza, España o donde sea, Uruguay no le cobra nada por lo que gana fuera del país”, explicó el tributarista Cesar Litvin.

Por ejemplo, una familia en Argentina con un departamento en el exterior, en 2021 tuvo que pagar Bienes Personales con una alícuota de 2,25, Impuesto a las Ganancias al 35% sobre las ganancias obtenidas fuera del país y, quizás, el Aporte Solidario que llegó al 5,25%. En cambio, si estaba en Uruguay sobre eso no pagaba nada.

“La presión fiscal uruguaya es más baja que en la Argentina y después de los 10 años de vacaciones fiscales se paga un 12,5% de impuesto a la Ganancias sobre las ganancias en el exterior, frente al 35% en Argentina”, dijo Litvin.

En un lenguaje llano: hay que irse en serio. E irse “en serio” significa dejar la vivienda, la persona no puede tener empleados en el país, no puede tener actividad personal. Sí puede tener bienes y ser accionista, pero no puede ser director ni gerente.

Tiene que demostrar que el centro de intereses vitales que es la familia y la actividad económica se trasladaron a Uruguay. En parejas con hijos grandes no es problemático porque los hijos pueden quedarse donde quieran si son mayores de edad.

Eso significa, primero, obtener la residencia legal permanente. Desde que se consigue, recién después se puede tramitar la residencia fiscal en Uruguay. Desde ese momento hay restricciones para ingresar a la Argentina.

La pregunta tomó mayor dimensión a medida que la renovada inestabilidad económica, la incertidumbre, el cambio constante de las reglas de juego y, fundamentalmente, la presión impositiva doméstica pusieron en agenda con inusitada fuerza la cuestión de las mudanzas internacionales.

Con casos emblemáticos como el de Marcos Galperín (creador de Mercado Libre), que se mudó en 2019, Uruguay aparece como el principal destino: según datos oficiales, solo en 2020 se tramitaron más de 5 mil solicitudes de residencia legal de argentinos ante los consulados del vecino país y muchos de ellos ya tramitaron su baja fiscal en la AFIP con el objetivo de tributar exclusivamente del otro lado del Río de la Plata.

“Lo más importante es que sea un proceso ordenado”, dispara de entrada Enrica Casagrande, abogada uruguaya y jefa global del Departamento de Planificación Patrimonial y Clientes Privados de Untitled Legal, una boutique de servicios legales especializada en planificación patrimonial internacional y el establecimiento de fondos de inversión.

Para Casagrande “eso es lo más difícil”, porque “cuando uno se muda, lo hace con una finalidad que no siempre tiene como foco la cuestión patrimonial; puede haber razones familiares, laborales, de calidad de vida, pero el impacto en nuestro patrimonio es obviamente el mismo”, según El Observador.

“Es importante saber, por ejemplo, qué consecuencias va a tener la mudanza en dos lugares: allí donde voy a empezar a residir pero también en el domicilio donde estoy ahora si es que quiero perder la residencia que tengo actualmente”, amplía y sintetiza: “Qué pasa cuando llego y qué pasa cuando me voy”. La mudanza, en todos los casos, debe ser real.

Y, por eso, en Untitled Legal no hablan de la obtención de una segunda residencia o de una segunda nacionalidad cuando se refieren a este servicio, sino lisa y llanamente a “mudanza internacional”.

Resulta necesario analizar estas dos aristas desde el origen mismo de la decisión ya que -si no se hacen las cosas bien- una persona puede terminar siendo residente fiscal en dos países a la vez, “lo que puede no ser terrible si se tratara de países que tienen un acuerdo para evitar la doble imposición, pero donde no sea así puede ser muy malo porque vas a tener que tributar en dos países”.

En general, los acuerdos para evitar la doble imposición permiten, por ejemplo, que el impuesto pagado en un país se considere como un crédito fiscal en el otro país.

Es, precisamente, el caso de Argentina y Uruguay, cuyo convenio relativo al intercambio de información tributaria y para evitar la doble imposición entró en vigencia el 7 de febrero del 2013. Pero esto no es algo automático y solo se aplica en el caso de impuestos que sean iguales en un país y en el otro (por ejemplo, el impuesto a las ganancias), pero no a impuestos que pudieran existir en un país pero sin un correlato en el otro.

El atractivo del vecino país tiene mucho que ver con cuestiones impositivas, sobre todo vistas desde la Argentina.

Para comparar, se debe tener en cuenta que en Uruguay el “impuesto a las ganancias” se tributa solo por las rentas obtenidas dentro de sus fronteras, hay zonas francas libres de tributos y el “impuesto al patrimonio”, comparable al de bienes personales argentino, se calcula pero tras deducir deudas y solo sobre los activos radicados allí.

Además, no existen impuestos sobre los ingresos brutos, ni el que se aplica al cheque, ni el “impuesto PAIS”, como tampoco las retenciones a las exportaciones.

La difusión de estas ventajas provocó el aluvión más reciente de argentinos hacia Uruguay, lo que al mismo tiempo ocasionó toda una serie de descuidos.

Uno muy común que observan en Untitled Legal es el de la gente que pretende mudarse a Uruguay convencida de que solamente con una residencia fiscal en el nuevo país resuelve toda su salida de la Argentina, es decir de “su vieja residencia”.

La confusión viene de que, a la inversa, quien quiere dejar de ser residente fiscal en Uruguay basta con que se de el alta en otro lugar y obtiene su baja.

“En la Argentina esto no sucede: para darte de baja necesitas acreditar una residencia de tipo legal y permanente en el país al cual afirmás que mudas tu residencia fiscal”, aclara Casagrande.

El error deviene, a su vez, de no distinguir la llamada “residencia fiscal” de lo que habitualmente se entiende por domicilio o residencial legal, que no hay que confundirlos: “Una cosa es el lugar donde uno vive y otro el que uno designa como sede para cumplir sus obligaciones tributarias; ellos pueden coincidir o no”, apunta la especialista.

“La obtención de la residencia legal no supone la obtención de la residencia fiscal y viceversa”, aclara.

En Uruguay la residencia legal se otorga a aquellos extranjeros que pretendan establecerse en el país, ya sea por intereses laborales, personales y/o impositivos. Este concepto se asocia con el lugar donde el individuo vive. Se trata, esencialmente, de un tema migratorio que puede o no generar consecuencias tributarias, según reveló Iprofesional.

Existen dos tipos de residencia legal en Uruguay: la “temporal”, donde el plazo de permanencia en el territorio uruguayo será no menor a 180 días y por un máximo de dos años, que puede ser prorrogable y la “definitiva”, que se obtiene mediante un trámite para el cual el interesado deberá cumplir con ciertos requisitos.

Entre los principales criterios vigentes para que una persona física sea residente fiscal y tribute en el país vecino se encuentran la radicación de su base de actividad, los intereses económicos y también el centro de intereses vitales (considerados los cónyuges e hijos menores de edad).

“Este aspecto del ´ánimo de permanencia´ o ‘centro de intereses vitales’ es otro elemento a tener en cuenta porque conforma un elemento que, aunque bastante subjetivo, es clave y no se resuelve solo con la mera permanencia en cantidad de días”, explica Casagrande.

Y detalla: “Si una persona, por ejemplo, alega que se fue a vivir a Uruguay y que por ese motivo empezará a tributar en ese país, pero resulta que en la Argentina sigue siendo director de una empresa, tiene los hijos y la mujer allí, el auto, el club, y va y viene solo a los efectos de completar el cupo de días, la AFIP puede presumir que es una maniobra y no le va a dar directamente la baja, o en base a esa presunción, le volverá a dar de alta”.

Otro aspecto que se pasa por alto es la cuestión del “tax holiday” o “vacación fiscal” que ofrece Uruguay para nuevos residentes.

“Esto le permite al migrante no tributar por un periodo de tiempo, que en el caso de Uruguay es por diez años, si se adopta el holiday pleno, donde tributa cero por ese período, o la otra variante es elegir una tasa del 7% de forma indefinida, es decir sin límite de tiempo”, advierte Casagrande.

Uruguay tomó su idea de una vacación fiscal para nuevos residentes de la experiencia europea, pero con la particularidad de que el país solo grava las rentas de origen mobiliario como generadas en el exterior.

“Si vos tenés acciones de una compañía y esto te da ganancias, sobre eso no pagas ni bienes personales, que en Uruguay es el impuesto al patrimonio, ni pagás impuestos a las ganancias, que es el impuesto a la renta”, aclara.

ESTA NOTA ES EXCLUSIVA PARA SUSCRIPTORES

HA ALCANZADO EL LIMITE DE NOTAS GRATUITAS

Para disfrutar este artículo, análisis y más,

por favor, suscríbase a uno de nuestros planes digitales

¿Ya tiene suscripción? Ingresar

Full Promocional mensual

$690/mes

*LOS PRIMEROS 3 MESES, LUEGO $6470

Acceso ilimitado a www.eldia.com

Acceso a la versión PDF

Beneficios Club El Día

Básico Promocional mensual

$530/mes

*LOS PRIMEROS 3 MESES, LUEGO $4190

Acceso ilimitado a www.eldia.com

Diario El Día de La Plata, fundado el 2 de Marzo de 1884.

© 2026 El Día SA - Todos los derechos reservados.

Registro DNDA Nº RL-2024-69526764-APN-DNDA#MJ Propietario El Día SAICYF. Edición Nro. 6986 Director: Raúl Kraiselburd. Diag. 80 Nro. 815 - La Plata - Pcia. de Bs. As.

Bienvenido

Estimado lector, muchas gracias por su interés en nuestras notas. Hemos incorporado el registro con el objetivo de mejorar la información que le brindamos de acuerdo a sus intereses. Para más información haga clic aquí

Ante cualquier inconveniente durante el inicio de sesión, por favor escribanos a sistemas@eldia.com

Bienvenido

Estimado lector, con sólo registrarse tendrá acceso a 80 artículos por mes en forma gratuita. Para más información haga clic aquí

DATOS PERSONALES

Ante cualquier inconveniente durante el inicio de sesión, por favor escribanos a sistemas@eldia.com

¿Querés recibir notificaciones de alertas?

Para comentar suscribite haciendo click aquí